ഈ ലോകത്തിൽ ജനിച്ചാൽ ഉറപ്പുള്ള കുറച്ചു കാര്യങ്ങളേ ഉള്ളൂ. ജനിച്ചാൽ എല്ലാവർക്കും മരണം ഉണ്ട്. അതു പോലെ തന്നെ ഒഴിവാക്കാൻ പറ്റാത്ത ഒന്നാണ് നികുതി(Tax). ജനിച്ചു വീണ കുഞ്ഞിനെ പുതപ്പിക്കുന്ന തുണിക്കു വരെ നികുതി കൊടുക്കണം.

പൊതു ജനങ്ങൾക്ക് നൽകുന്ന സേവനങ്ങൾക്ക് ആവശ്യമായ പണം കണ്ടെത്താൻ വേണ്ടി സർക്കാർ വാങ്ങുന്ന ഫീസ് ആണ് നികുതി. നികുതി ഇല്ലെങ്കിൽ പോലീസില്ല, സൈന്യമില്ല, റോഡില്ല, സ്കൂളില്ല, നിയമവുമില്ല. അങ്ങനെ നോക്കിയാൽ സമാധാനമായി ജീവിക്കാന് കൊടുക്കുന്ന ഫീസ് ആണ് നികുതി.

പല തരം നികുതി ഉണ്ട്. വില്പന നികുതി (Sales Tax), ക്യാപിറ്റൽ ഗെയ്ൻസ് നികുതി (Capital Gains Tax), ആദായ നികുതി (Income tax) എന്നിങ്ങനെ പല വിഭാഗം ഉണ്ട്.

ആദായനികുതി (Income Tax) വ്യക്തികൾക്കും സ്ഥാപനങ്ങൾക്കും ചുമത്തുന്ന ഒരു നികുതിയാണ്. ഇതു വരുമാനത്തിൻ്റെ ശതമാനം ആയിട്ടാണ് കണക്കുകൂട്ടുന്നത്.

ആസ്തി വിൽപനയിൽ നിന്നും ലഭിക്കുന്ന ലാഭത്തിൻ്റെ നികുതിയാണ് മൂലധന നേട്ട നികുതി (Capital Gains Tax) . ഉദാഹരണത്തിന് ഒരു സ്ഥലം വാങ്ങി മറിച്ചു വിറ്റാൽ കിട്ടുന്ന ലാഭത്തിൻ്റെ ശതമാനം നികുതി കൊടുക്കണം. സ്വർണ്ണം, ഓഹരി, മ്യൂച്വൽ ഫണ്ട്, ബാങ്ക് സ്ഥിര നിക്ഷേപം പോലെ ഉള്ള എല്ലാ നിക്ഷേപങ്ങൾക്കും ക്യാപിറ്റൽ ഗൈൻസ് നികുതി ബാധകം ആണ്. സ്ഥലവും കെട്ടിടങ്ങളും 24 മാസം കൈയിൽ വച്ചതിനു ശേഷം വിറ്റാൽ ദീർഘകാല മൂലധന നേട്ടം (long term captial gains) ആയി പരിഗണിക്കും. ബാക്കി എല്ലാ തരം നിക്ഷേപങ്ങളും 36 മാസം കൈയിൽ വച്ചതിനു ശേഷം വിറ്റാൽ ദീർഘകാല മൂലധന നേട്ടം (long term captial gains) ആയി പരിഗണിക്കും. ഇതിൽ കുറഞ്ഞ കാലത്തിനുള്ളിൽ മറിച്ചു വിറ്റാൽ ഹ്രസ്വകാല മൂലധന നേട്ടം (short term capital gains) ആകും. ഹ്രസ്വകാല മൂലധന നേട്ടത്തിനു നികുതി നിരക്കു കൂടുതൽ ആണ്.

വിൽപന നികുതി എന്നത് ചില ചരക്കുകളുടെയും സേവനങ്ങളുടെയും വിൽപ്പനയ്ക്കായി സർക്കാരിന് നൽകുന്ന നികുതിയാണ്. ഉദാഹരണത്തിന് പെട്രോൾ വാങ്ങുമ്പോൾ അതിൻ്റെ വിലയിൽ നികുതി അടങ്ങിയിട്ടുണ്ട്.

സാധാരണക്കാർക്കു ക്യാപിറ്റൽ ഗെയ്ൻസ് നികുതിയും , ആദായ നികുതിയും ആണ് ഏറ്റവും അധികം അറിഞ്ഞിരിക്കേണ്ട കാര്യങ്ങൾ. നികുതി അടച്ചു കൊണ്ട് തന്നെ നമ്മൾക്ക് സാമ്പത്തിക സുരക്ഷ ഉറപ്പു വരുത്താൻ കഴിയും. നിയമത്തിനുള്ളിൽ നിന്ന് കൊണ്ട് തന്നെ നികുതി ലാഭിക്കാൻ കഴിയും.

ആദായനികുതി (Income Tax) നികുതി – ഉദാഹരണം

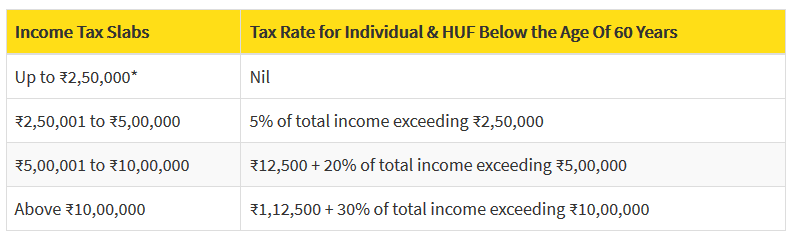

നിങ്ങളുടെ വാർഷിക വരുമാനം ₹2,50,000’ൽ താഴെ ആണെങ്കിൽ നികുതി കൊടുക്കണ്ട. ₹2,50,000’ൽ കൂടുതൽ ഉണ്ടെങ്കിൽ മുകളിൽ പറഞ്ഞിരിക്കുന്ന നിരക്ക് അനുസരിച്ചു നികുതി കൊടുക്കേണ്ടി വരും.

നികുതി ലാഭിക്കാൻ കുറച്ചു മാർഗ്ഗങ്ങൾ ഉണ്ട് . ഉദാഹരണത്തിന് Section 80C പ്രകാരം, ലൈഫ് ഇൻഷുറൻസ്(Life Insurance ) പ്രീമിയം, PPF നിക്ഷേപം , ഹോം ലോൺ പ്രിൻസിപ്പൽ റീപേയ്മെന്റ് (Home Loan Principal Repayment) പോലെ ഉള്ള ചില തുകകൾ നമ്മുടെ വരുമാനത്തിൽ നിന്നും കുറച്ചത്തിനു ശേഷം നികുതി കണക്കു കൂട്ടിയാൽ മതി. നികുതി കുറക്കുവാനുള്ള എല്ലാ മാർഗ്ഗങ്ങളും ഇവിടെ വിശദീകരിക്കുന്നില്ല. ഈ വിവരങ്ങൾ പത്രങ്ങളിൽ നിന്നും എളുപ്പത്തിൽ ലഭ്യമാണ്.

ഒരു ഉദാഹരത്തിന്, ഒരു വർഷം 6 ലക്ഷം ( ₹ 6,00,000) രൂപ വരുമാനം ഉള്ള ഒരാളുടെ ആദായ നികുതി കണക്കു കൂട്ടാം. വാർഷിക വരുമാനം ₹5,00,001’നും ₹10,00,000’നും ഇടയിൽ ആയതു കൊണ്ട് നിരക്ക് ₹12,500 + ₹5,00,000’ന് മുകളിൽ ഉള്ള തുകയുടെ 20% ആണ്.

₹5,00,000 മുകളിൽ ഉള്ള തുക = 6,00,000 – 5,00,000 = ₹ 1,00,000

₹ 1,00,000’ത്തിൻ്റെ 20% = ₹ 20,000

കൊടുക്കേണ്ട ആദായ നികുതി = ₹12,500 + ₹ 20,000 = ₹ 32,500

ഇനി ഇതേ ആൾ ₹ 1,50,000 PPF’ൽ നിക്ഷേപിച്ചിരുന്നു എന്ന് വിചാരിക്കൂ. അപ്പോൾ അയാളുടെ നികുതി ബാധകമായ വരുമാനം(Taxable Income ) 1,50,000 രൂപ കുറയും.

നികുതി ബാധകമായ വരുമാനം = 6,00,000 – 1,50,000 = ₹ 4,50,000

വാർഷിക വരുമാനം ₹2,50,001 ‘നും ₹5,00,000’നും ഇടയിൽ ആയതു കൊണ്ട് നിരക്ക് ₹2,50,000’ന് മുകളിൽ ഉള്ള തുകയുടെ 5% ആണ്.

₹ 2,50,001 മുകളിൽ ഉള്ള തുക = 4,50,000 – 2,50,000 = ₹2,00,000

കൊടുക്കേണ്ട ആദായ നികുതി = ₹ 2,00,000 ‘ത്തിൻ്റെ 5% = ₹ 10,000

ദീർഘകാല ക്യാപിറ്റൽ ഗെയ്ൻസ് നികുതി – ഉദാഹരണം

ക്യാപിറ്റൽ ഗെയ്ൻസ് നികുതി കണക്കു കൂട്ടുന്നത് വിശിദീകരിക്കാൻ 100 gm സ്വർണ്ണം 2007’ൽ വാങ്ങി 2017’ൽ വിൽക്കുന്ന ഒരു ഉദാഹരണം ഉപയോഗിക്കാം.

2007’ൽ 100 gm സ്വർണ്ണം വാങ്ങിയ വില = ₹ 1,25,000.

2017’ൽ 100 gm സ്വർണ്ണം വിറ്റാൽ കിട്ടുന്നത് = 2700 * 100 = ₹ 2,70,000.

ദീർഘകാല ക്യാപിറ്റൽ ഗെയ്ൻസ് നികുതി കണക്കു കൂട്ടാൻ , ആദ്യം സർക്കാർ പ്രഖ്യാപിച്ച പണപ്പെരുപ്പ നിരക്കിനു അനുസരിച്ചു സ്വർണ്ണം വാങ്ങിയ വില കണക്കു കൂട്ടണം. ഇതിനായി സർക്കാർ CII (Cost Inflation Index ) പുറത്തിറക്കിയിട്ടുണ്ട്. https://www.incometaxindia.gov.in/Pages/utilities/Cost-Inflation-Index.aspx

2007- 2008 സാമ്പത്തിക വർഷത്തിൻ്റെ CII (Cost Inflation Index ) സംഖ്യ = 129

2017- 2018 സാമ്പത്തിക വർഷത്തിൻ്റെ CII (Cost Inflation Index ) സംഖ്യ = 272

സ്വർണ്ണം വാങ്ങിയ വില പണപ്പെരുപ്പ നിരക്കിനു അനുസരിച്ചു കണക്കു കൂട്ടുമ്പോൾ = (272/129) * 1,25,000 = ₹ 2,63,566

നികുതി ബാധകം ആകുന്ന നേട്ടം = 2,70,000 – 2,63,566 = ₹ 6,434

ക്യാപിറ്റൽ ഗെയ്ൻസ് നികുതി 20 % = 6,434 * 20 /100 = ₹ 1,287

അടുത്ത ലേഖനം: ഏറ്റവും മികച്ച നിക്ഷേപം